Vous souhaitez démarrer une entreprise par vous-même ou continuer votre entreprise après avoir dépassé le seuil de vente de la microentreprise (ancien entrepreneur) : l’entreprise personnelle individuelle est pour vous. Il vous suffit de choisir votre forme juridique : SASU ou EURL ?

Plan de l'article

- Avant comparaison, SASU ou EURL

- Comparaison des compensations (EURL) par rapport aux dividendes (SASU)

- Comparaison par impôt sur le revenu (IR)

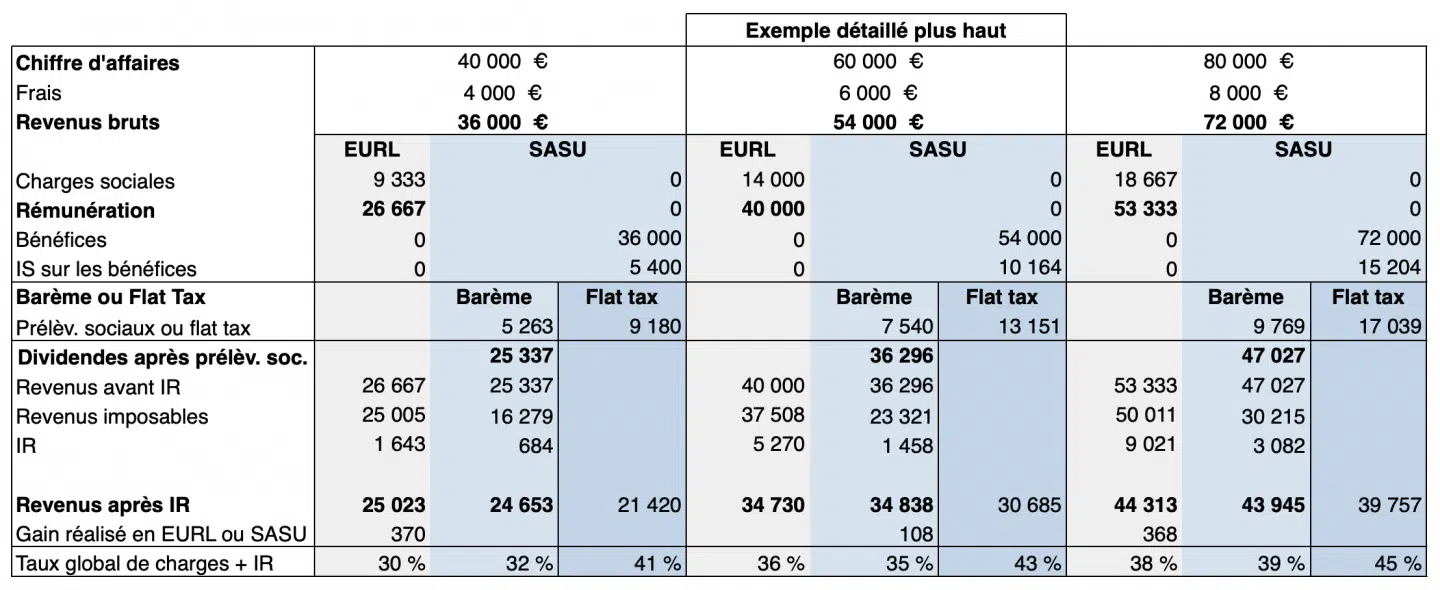

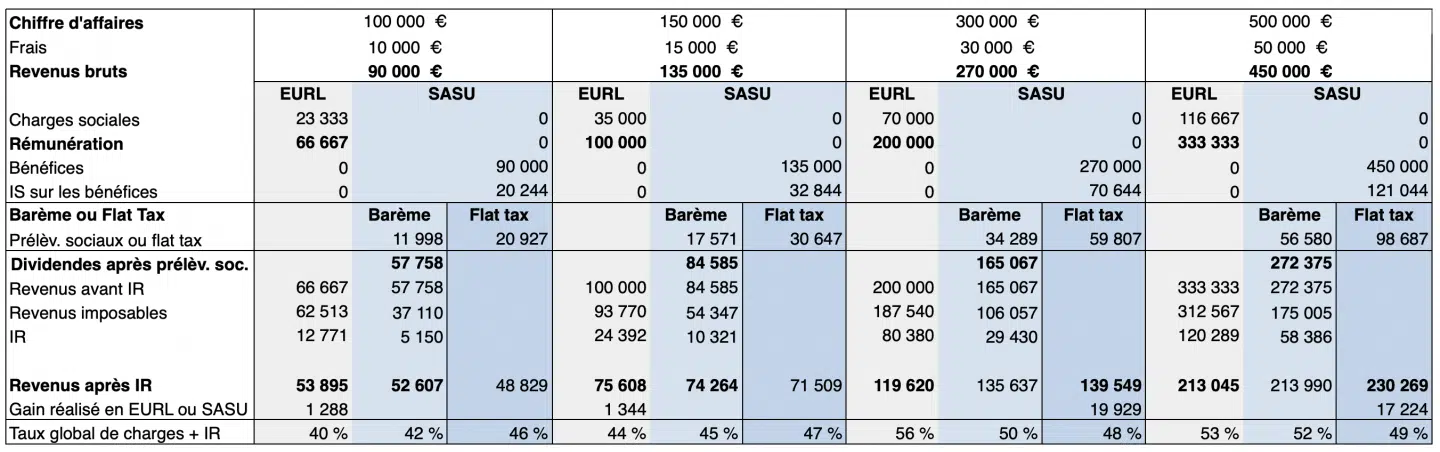

- Comparaison SASU ou EURL : Tableau des recettes par dépenses et IR

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

- Être accompagné pour les démarches liées à l’EURL

Avant comparaison, SASU ou EURL

Avant la comparaison, voici deux conditions préalables principales :

Lire également : Entrepreneuriat : les formalités obligatoires à ne pas négliger

- En EURL (ou SARL), l’administrateur majoritaire a intérêt à payer la totalité du résultat sous forme derémunération. Aucun bénéfice ne sera donc attribué, c’est-à-direaucun impôt surles sociétés (IS) et aucun dividende ne sera versé.

- Si le président veut maximiser ses revenus dans SASU (ou SAS), il a des intérêts, ne payant pas de salaire. Il paiera tous les bénéfices endividendes. Si vous voulez payer un salaire en SASU, voici notre comparaison SASU vs EURL ( SASU).

Note :

- Si votre chiffre d’affaires est inférieur à 72 600€ (prestation de services, location meublée comprise) ou 176 200 000€ (achat/revente de biens et autres activités), la micro-entreprise est préférable dans tous les cas, car les frais de sécurité sociale sont réduits : 12,8% pour les fourniture de services ; 22% pour l’achat/revente de biens. Ces taxes salariales sont calculées sur la base des ventes.

- La comparaison suivante s’applique également aux entreprises ayant plusieurs partenaires : SARL vs SAS.

SASU ou EURL, quelques rappels :

A découvrir également : Faites de l'effet avec vos autocollants - Comment choisir les meilleures formes et couleurs pour attirer l'attention ?

SASU

- Le président a le statut d’employé. Ainsi, le taux de cotisation de sécurité sociale est très élevé : en moyenne 81 % du salaire net. Par exemple, le salaire net de 2 000€ est le montant de Cotisations de sécurité sociale : 81 % x 2 000€ = 1 620 000€. Par conséquent, 3 620€ doivent être payés pour recevoir 2 000€ net.

- Afin de maximiser vos revenus dans SASU, vous avez un intérêt à distribuer tous les bénéfices en dividendes. Attention : ce système de « dividende à 100% » ne vous donne aucune couverture sociale. Il existe donc une alternative plus « pratique » aux salaires et dividendes mixtes dans SASU. Si vous êtes intéressé par cette alternative, nous vous invitons à lire notre article : Comparaison SASU vs EURL (lors du paiement du salaire en SASU ).

EURL

- L’ administrateur majoritaire a le statut de travailleur indépendant (TNS). Le taux de l’impôt sur le revenu est en moyenne de 35 % de sa rémunération nette (pour une activité de service ou une profession professionnelle). Pour d’autres types d’activités (artisan, marchand, achat/revente), le Taux d’imposition de la sécurité sociale en moyenne 42% de la rémunération nette de l’administrateur majoritaire.

- Par exemple, si le gestionnaire souhaite recevoir une compensation nette de 2 000€ pour une activité de service, le montant des cotisations de sécurité sociale est de 35 % x 2 000€ = 700€. Par conséquent, 2 700 euros doivent être versés pour recevoir 2 000€ nets. Pour un artisan (ou la vente de marchandises), il faut 2 840€ pour collecter net.

Comparaison des compensations (EURL) par rapport aux dividendes (SASU)

Cas EURL :

-

- Dans notre cas, le gestionnaire a une activité d’exigence de service.Le taux de contribution auquel il est soumis, par conséquent, est de 35% de sa rémunération nette.

- Chiffre d’affaires : 60.000€

- Frais : 6 000€

- Après déduction des honoraires, il reste 54 000€ (appelé « Revenu brut ») à utiliser pour payer la rémunération nette du gestionnaire et les cotisations de sécurité sociale soit :

44 000€ = rémunération nette frais sociaux 54 000€ = rémunération nette 35 % de la rémunération nette 54 000€ = 1,35 x rémunération nette Rémunération nette = 44 000 €/1,35 rémunération nette

Frais de sécurité sociale = 35 % x 40 000 = 14 000€

Autres calculs possibles : Cotisations de sécurité sociale = (0,35/1,35) x Revenu brut = 25,926% x 54.000€

Affaire SASU :

-

- Chiffre d’affaires : 60 000 €

- Honoraires : 6 000€

- Après déduction des honoraires, 54 000€ (appelés « revenus bruts « ) resteront.

- Le Président décide de répartir les bénéfices de 54 000 euros (à l’esprit : il ne paie pas de salaire).

En termes de bénéfices, il est nécessaire de payer l’impôt sur les sociétés (IS), qui se compose de deux tranches :

— 15% du bénéfice jusqu’à €38 120

— 28% sur €38

IS = (15% x 38,120€) (28% x 15.880€) = 5.718 4.446 = 10.64€

Selon l’Etat islamique, il y a 43 836 euros , qui seront distribués sous forme de dividendes. Si le président décide de verser des dividendes, il a deux options :

- Choisissez une taxe forfaitaire : les dividendes sont imposés à un taux total de 30 %. La taxe forfaitaire comprend 17,2% la charge de sécurité sociale (CSG-CRDS) et le taux forfaitaire de 12,8% IR, de sorte que vous n’avez pas à payer d’IR supplémentaire si vous choisissez de payer la taxe forfaitaire.

- sélectionner l’impôt « sur l’échelle » : les dividendes sont soumis à 17,2% des cotisations de sécurité sociale (CSG-CRDS) puis sur l’échelle IR (par tranche).

NB : Si vous choisissez une taxe forfaitaire , vous devrez soumettre une demande à l’administration fiscale, puisque l’imposition type des dividendes est « sur échelle ».

Comparaison par impôt sur le revenu (IR)

En SASU avec imposition des dividendes « sur l’échelle » :

-

- Prélèvement social de 17,2% des 43 836 euros de bénéfices distribués sous forme de dividendes, nous devons payer des déductions sociales (CSG-CRDS), dont le taux d’intérêt dans notre exemple est de 17,2% ou 7.540€. Selon CSG/CRDS, le montant du dividende finalement versé est de 36 296 euros .

- Réduction de 40% La base de calcul de l’IR est le montant des dividendes avant déductions sociales (CSG-CRDS), soit 43 836 dans notre exemple. Une déduction de ce montant est de 40%, de sorte que le président de SASU n’est imposé qu’à 60% de 43 836 euros. Revenu imposable (avant déduction de CSG) = 60 % x 43 836€ = 26 302€

- déduction sur CSG en sus de la déduction de CSG = 6,8 % du dividende après déduction IS.CSG = 6,8 % x 43,836€ = €2.981 €

- Enfin :Revenu imposable = 26,302€ — €2.981 € = 23 321€ Le montant du revenu imposable est de 323,21€

- Calcul de la RI par tranches de 0 à 10 064€ : non IR10, 065 à 25,659€ : 11% IR.Dans notre cas, nous avons un revenu imposable de 23,321.Les tranches taxées de 11% sont donc : 23 321€ — 10,064€ = 13,257 IR = 11% x 13,257 = 1,458€

Cas fiscalité « sur échelle » :

Revenu IR en SASU =36 296€ — 1 458€=34 838€

(Pour rappel : 36 296€ correspondent aux dividendes nets versés après déductions sociales).

En SASU avec dividendes d’impôt forfaitaire :

Si vous avez opté pour une taxe forfaitaire de 43 836, qui sera payée sous forme de dividendes, sera facturée avec un Taux uniforme de 30 % imposé.

Montant de taxe forfaitaire = 30 % x 43 836 = 13 151€

Cas de taxe forfaitaire :

Ventes par IR en SASU = 43 EUR 836 — 13 151, — Euro = 30.685€

(Pour rappel : IR est inclus dans la taxe forfaitaire de 30%. Il n’y a pas d’IR supplémentaire à payer).

Pour le SASU : Dans cet exemple, et si le président ne paie que des dividendes, l’impôt sur l’échelle est plus intéressant que l’impôt forfaitaire.

Chez EURL :

-

- 10% de réduction Il y a 10% de réduction sur le montant de la rémunération versée (40 000€). Par exemple, l’administrateur majoritaire ne sera réduit qu’à 90 % de 40 000 euros soit 3 000 euros de revenu imposable.

- Rappel : CSG-CRDS(9,7 %) est calculé sur la rémunération nette et les autres cotisations sociales obligatoires (autres que CSG-CRDS), qui correspondent à 30 % du montant net rémunération, environ.

- Finalement : Revenu imposable = 36 000 € 1 508€ = 37 508€

- Calcul de IR par tranche Le taux d’imposition pour les revenus compris entre 10 065€ et 25 659€ est de 11%, puis 30% de la part du revenu entre 25,660€ et 73.369.L’administrateur majoritaire d’EURL paie : 11% x 15, 594€) (30% x 11 849€) = 5.270€ IR.

IR Quantité = 5 270€Revenu après IR en EURL = 40 000€ — 5 270€ = 34 730/NB : Pour une activité d’achat/revente (avec taux d’imposition de la sécurité sociale de 42%) serait le revenu en vertu de IR 33.313€

Pour rappel, les catégories d’impôt sur le revenu pour 2020 sont les suivantes :

- Jusqu’à 10,064€ : 0%

- de 10.065€ à 25.659€ : 11% de 25.660€

- jusqu’à 73,369€ : 30%

- de 73.370€ à 157.806€ : 41%

- plus de 157.806€ : 45%

Comparaison SASU ou EURL : Tableau des recettes par dépenses et IR

Voici également le tableau comparatif avec des exemples de revenus bruts et de ventes entre 100 et 500 k€.

En résumé, nous pouvons dire que jusqu’à 150 000 euros de revenu, l’EURL « rémunération à 100% » et le SASU sont des « dividendes à 100% » fermer en termes de revenu final par les honoraires et IR. Si vous choisissez le SASU, vous pouvez utiliser l’impôt sur le solde pour maximiser votre revenu par rapport à l’impôt forfaitaire.

Plus de 150.000€ Outre le revenu, SASU est le choix financier le plus intéressant avec l’imposition forfaitaire des dividendes.

Le dispositif de dividende à 100% dans SASU présente quelques limites et inconvénients :

- Si vous décidez de ne verser que des dividendes, vous n’aurez pas d’assurance sociale.

- Vous ne pouvez distribuer des dividendes qu’à la fin de l’ année , vous devez donc avoir de l’argent de côté.

- Étant donné que le revenu IR est proche de l’EURL et du SASU (jusqu’à 150 000€), il est conseillé de choisir l’EURL , qui assure la sécurité sociale.

- Si vous voulez payer seulement pour les dividendes dans une entreprise d’une seule personne, le SASU doit être choisi à la place de l’EURL.

- Le système de dividende de 100 % est approprié si vous êtes déjà un employé et que vous créez un SASU pour effectuer une activité secondaire. développer. Dans ce cas, vous avez déjà une couverture de sécurité sociale et vous pouvez vous permettre d’attendre un an avant de verser des dividendes dans SASU.

- Si vous touchez des allocations de chômage pendant un an ou plus, mais que vous voulez commencer une nouvelle activité en parallèle, SASU est fortement recommandé. Vous pouvez donc attendre 1 an ou plus avant de verser des dividendes dans SASU. L’EURL n’est pas recommandé dans ce cas, car les dividendes sont imposés beaucoup plus qu’en SASU.

- Si votre chiffre d’affaires est inférieur à 72 600€ (prestation de services, location meublée comprise) ou 176 €200 (achat/revente de biens et autres activités), choisissez le système de micro-entreprise qui a une taxe salariale plus faible.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.

Être accompagné pour les démarches liées à l’EURL

Grâce à notre article, vous avez des informations complémentaires pour la création d’une EURL. Cette dernière sera efficace si vous étiez au préalable auto-entrepreneur. Sur le site https://www.l-expert-comptable.com/a/6404-l-eurl-entreprise-unipersonnelle-responsabilite-limitee.html, n’hésitez pas à découvrir tous les éléments présentés, vous serez alors en mesure de prendre les bonnes décisions.

- Vous aurez un seul associé et les meilleures conditions pour améliorer votre travail.

- La responsabilité de l’associé unique est limitée aux apports, c’est d’ailleurs le point fort le plus cité.

- Plusieurs seuils sont à respecter pour que l’EURL puisse être validée. Vous ne devez pas dépasser 50 employés et le bilan total sera alors de 6 millions d’euros au maximum.

En ce qui concerne le chiffre d’affaires hors taxes, vous aurez 12 millions d’euros comme seuil. Prenez le temps de peser le pour et le contre par rapport à cette EURL, vous serez rapidement fixé concernant les avantages et les inconvénients.

En étant accompagné par des experts, vous aurez des réponses fiables et vous serez aussi épaulé pour la rédaction des statuts. Cette dernière demande la plus grande prudence afin d’éviter les erreurs ainsi que les pièges.